Eurozona 2008-2018: un viaggio nella nazionalizzazione del rischio

Abbiamo ormai evidenze sempre più forti sul blocco del processo d’integrazione europea. Questa posizione deriva dall’unione delle operazioni di politica monetaria, che sono andate in direzione diametralmente opposta rispetto a una condivisione dei rischi. In realtà, ciò che è accaduto in questi anni, ci porta dritti verso una nazionalizzazione dei rischi, che unendo i puntini si palesa benissimo di fronte ai nostri occhi. Andiamo a collegare i puntini di questo disegno.

Il primo mattoncino fu l’aggancio valutario, attraverso l’Euro, di economie aventi fondamentali macroeconomici del tutto disomogenei e dalle asimmetrie che ciò ha causato nell’Eurozona. Ciò si spiega mediante il ciclo di Frenkel, che s’innesca nei casi d’aggancio valutario tra uno Stato avente un’economia forte (Germania), e uno o più Stati aventi un’economia meno matura (Spagna, Grecia, ecc…). Attraverso l’Euro, la Germania, ha avuto enormi vantaggi in termini di esportazioni, in quanto le economie arretrate dell’unione monetaria hanno adottato una moneta più forte rispetto alla loro vecchia moneta nazionale, avendo convenienza a importare beni tedeschi, rispetto a una produzione interna. Conseguentemente, il centro si crea dei mercati di sbocco nelle periferie e favorisce le banche della periferia mediante aperture di credito che verrà poi distribuito al settore privato. Semplicemente, la Germania, così come la Francia, in una fase iniziale hanno favorito il credito al consumo, specialmente della Grecia e della Spagna. Quest’asimmetria s’è palesata con l’arrivo della crisi americana anche in Europa, con le banche francesi e tedesche vogliose di rientrare dai propri crediti verso la periferia, ormai inesigibili, per la crisi del settore privato della Periferia e l’ormai famosa crisi da debito privato.

Arriviamo conseguentemente al 2011, con la necessità della creazione del cosiddetto fondo salva stati, voluto con forza dalla Germania e dalla Francia, che avevano urgenza di creare uno strumento di supporto alla Spagna e alla Grecia, per poter far rientrare le loro banche dai crediti. Nel mentre, l’Italia si rese disponibile all’idea di sostenere il fondo, ma, come ricorda l’allora Ministro dell’Economia Tremonti, esclusivamente per le quote d’esposizione di ciascun stato, aspetto che non piacque e che fu uno dei fattori che portarono all’arrivo del governo tecnico.

Con l’arrivo dell’esecutivo Monti, l’Italia mise 60 miliardi nel famoso fondo, il cosiddetto MES, che indirettamente salvò le banche tedesche e francesi dalle loro aperture di credito verso la periferia.

Proseguendo nell’analisi, il terzo mattoncino fu il programma LTRO. Tale strumento di politica monetaria consistette in aperture di credito all’1% d’interesse e servì a far ricomprare al settore bancario italiano i titoli del nostro debito pubblico che in quel momento erano detenuti dalle banche tedesche, che volevano farli uscire dai loro bilanci, in quanto li ritenevano a rischio.

L’ultima fase, consiste nell’ormai famoso Quantitative Easing, ovvero nell’intervento delle banche centrali nazionali, tramite la mediazione della BCE, all’interno del mercato secondario, tramite l’acquisto di quegli stessi titoli del debito pubblico che erano passati, mediante il programma LTRO, dai bilanci delle banche tedesche, a quelli del settore bancario italiano. Ciò significa, che le banche centrali nazionali, guidate dalla BCE, abbiano portato avanti in questi anni politiche monetarie atte a nazionalizzare i rischi, in un’ottica d’opposizione alla cooperazione europea.

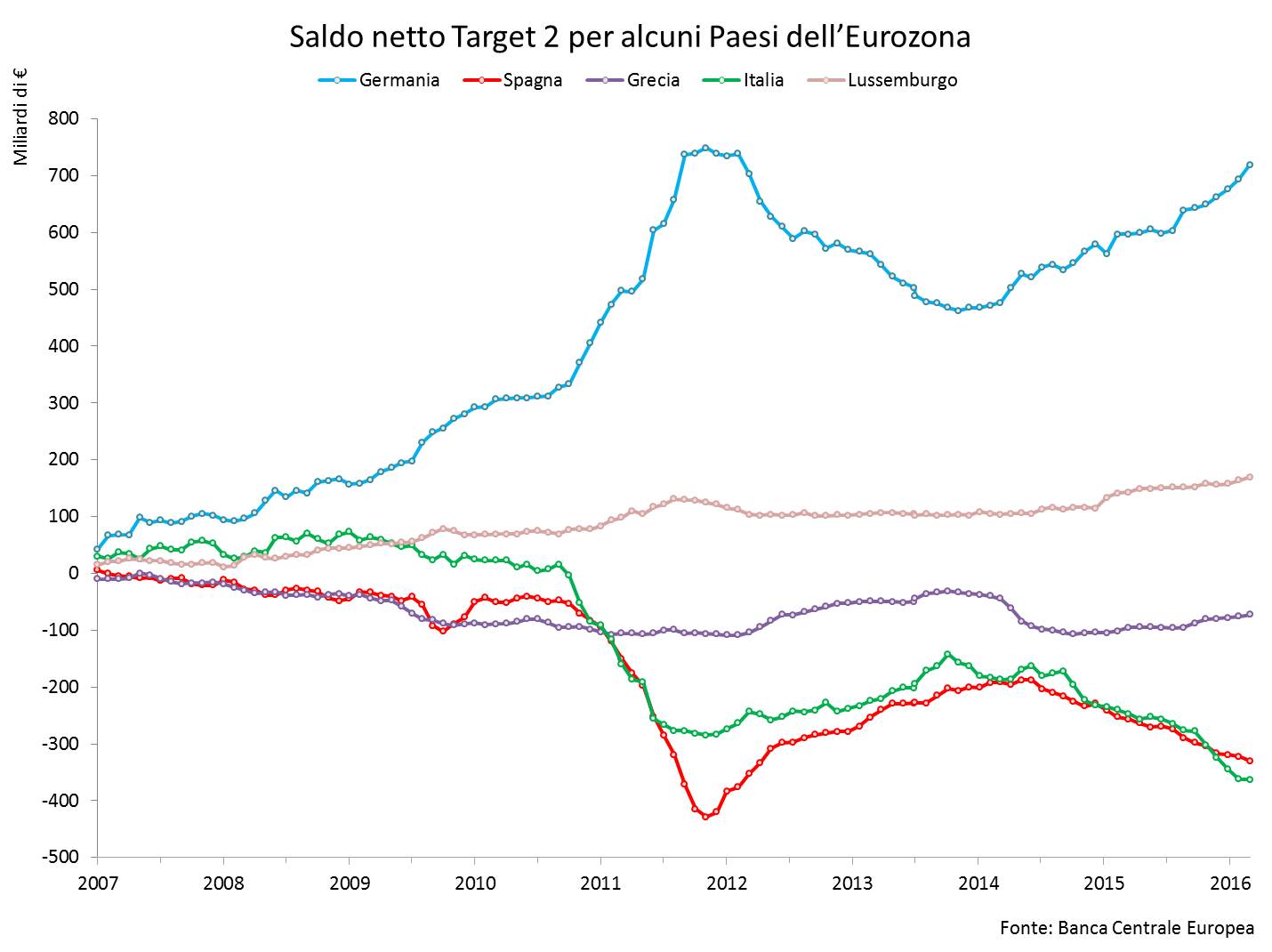

In tutto questo, il saldo target 2 dell’Italia è passato da +52 miliardi a -430 miliardi, e il saldo tedesco da +177 miliardi a +906 miliardi nel 2017. Saldo Target 2 ritenuto dai tedeschi assolutamente fondamentale come strumento di risoluzione delle controversie in caso di smantellamento dell’Eurozona, per ammissione dello stesso Weidmann, governatore della Bundesbank, che sarà il nuovo governatore BCE, porrà fine al QE e spingerà per una politica di rivalutazione dell’Euro, proprio per una rivalutazione di tale credito.

Simone, ventottenne sardo, ha vagato in giovanissima età per il Piemonte, per poi far ritorno nell’isola che lo richiamava. Ama scrivere su tematiche politiche ed economiche. Legge per limitare la sua ignoranza.